可愛いペットを最期までしっかりお世話をして悔いなく見送るのが、飼主の願いです。

ここでは、ペットの終生飼養にかかわるご相談、あるいは飼い主であるご自身についての悩みや気がかりごとをとりあげていきたいと思います。

みなさま方からもご相談したいことがありましたら、遠慮なく「お問合せ」からご連絡をお願いします。ペットライフネットのスタッフから回答をさせていただきます。

「自筆証書遺言」って、私でも書けますか?

遺言書は、その多くが公正証書遺言か自筆証書遺言の方式で作成されます。そのうち自筆証書遺言について、2019年1月に改正され、2020年7月10日から施行されている新しい法律についてお話しします。

遺言書は、その多くが公正証書遺言か自筆証書遺言の方式で作成されます。そのうち自筆証書遺言について、2019年1月に改正され、2020年7月10日から施行されている新しい法律についてお話しします。

<自筆証書遺言の方式緩和>

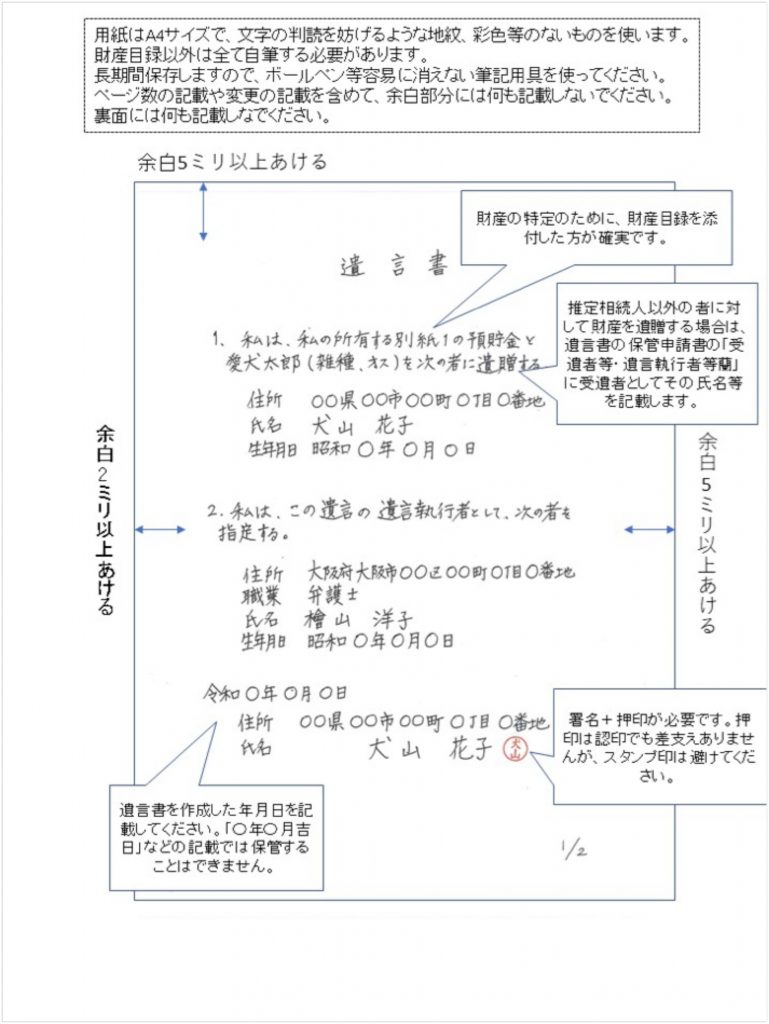

自筆証書遺言は、全文を自分の字で書かなければ無効になってしまうのですが、そうすると、相続財産の中身についても全部自分の字で書かなければなりませんでした。これはとても大変です。特に不動産や預貯金については、書かなければならない項目がたくさんありますので、遺言を作成することが億劫になるほどです。書き間違えた時の訂正もとても面倒です。

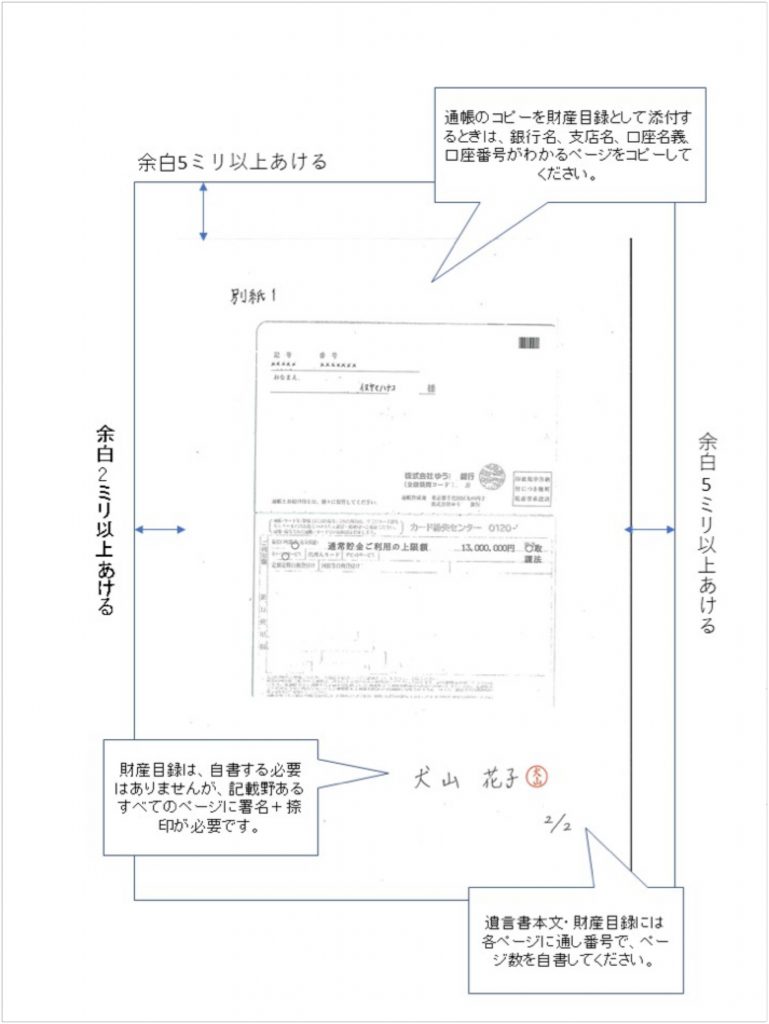

この点に関して、改正法では一部例外が認められることになりました。つまり、相続財産の目録を遺言に添付すれば、その目録に書かれた財産については自筆で書かなくてもよくなったのです。自筆でない相続財産目録を遺言書に添付する場合は、目録の全てのページ(両面印刷の場合は両面共)に「署名」と「押印」をしなければなりませんが、それでもずいぶん楽になりました。

遺言書に添付する相続財産目録は、パソコンで財産の内容を入力してそれをプリントアウトしたような目録に限られません。財産が特定できる資料であれば良いので、不動産の登記事項証明書のコピーや預貯金通帳(金融機関名、支店名、種別、口座番号、名義人、残高がわかるページ)のコピー等を添付することもできます。

財産が多い方は、この新しい方法を使えばとても楽に自筆証書遺言を作成できるようになりました。

<遺言保管制度の新設>

これまでは、自筆証書遺言を公的な機関が保管する制度はありませんでした。そのため、作成した遺言が死後発見されなかったり、他の人に勝手に書き替えられたりする恐れがありました。

改正法では、自筆証書遺言を法務局が保管してくれる制度が新設されました。遺言者本人が法務局に自筆証書遺言の保管を申請すると、法務局の中の「遺言書保管所」という部署で保管されます。

初めてこの保管制度を利用する場合は、①遺言者住所地、②遺言者本籍地、または③遺言者が所有する不動産の所在地を管轄する法務局に申請しましょう。

法務局で保管してもらうことにより、検認の手続き(家庭裁判所において、全相続人立ち会いの下、遺言書の存在と内容を確認する手続き)が不要になり、また遺言書作成後の改ざん・紛失の危険がなくなります。

自筆証書遺言制度を利用しやすくなりましたので、この機会に積極的に遺言を作成しておきましょう。

もしものとき犬のお世話を友人に託したいので、自筆証書遺言を書こうと思うのですが、注意しておかなくてはならないことは何ですか?

大切なペットは家族の一員ですよね。しかし、民法上、ペットは「動産」であり相続財産の一つですから、遺言がなければ法定相続人が相続分に応じて相続することになります。

大切なペットは家族の一員ですよね。しかし、民法上、ペットは「動産」であり相続財産の一つですから、遺言がなければ法定相続人が相続分に応じて相続することになります。

したがって、犬友に託したい場合は、その旨を遺言書に書いておく必要があります。

その際、飼っている犬の財産的価値が大きい場合や、犬の世話に必要な現金や預貯金を併せて犬友に遺贈する場合には、相続人の遺留分(法定相続分の半額)を侵害することもあり得ます。そうすると、相続人から犬友に対して遺留分侵害額が請求され、犬友が紛争に巻き込まれる可能性があります。そのようなことにならないよう、遺言を作成する際には、遺留分の侵害がない方法をとっておくことが大切です。

また、そもそも、犬友がきちんと犬の世話をしてくれるよう事前に了解を得ておくことや、買っている犬の健康状態、性格、特徴、生活状況、通院状況など、飼養に役立つ内容を、ペットのためのエンディングノートにしっかりと記載しておき、犬友が安心して飼養できるようにしましょう。

公正証書遺言と自筆証書遺言のメリットとデメリットを教えてください。

公正証書遺言であれば、公証人に希望内容を伝えると公証人が遺言書を作成してくれます。ですから、書き損じによって何度も書き直しをする心配はありませんし、形式面で無効になってしまうこともありません。作成された公正証書遺言は、原本が公証役場でされますので、偽造や紛失のおそれもありません。

公正証書遺言であれば、公証人に希望内容を伝えると公証人が遺言書を作成してくれます。ですから、書き損じによって何度も書き直しをする心配はありませんし、形式面で無効になってしまうこともありません。作成された公正証書遺言は、原本が公証役場でされますので、偽造や紛失のおそれもありません。

ただし、公正証書遺言を作成するには、公証人に支払う費用がかかりますし、証人を2人連れていく必要があります。また、公証人は、どのような内容で遺言をすれば遺言者にとって最も良い遺言となるかというような相談にまでは乗ってくれませんので、分配方法などに心配がある時は、弁護士や司法書士等の法律専門家に事前に相談しておくことが大切です。

自筆証書遺言は、特別な費用はかかりませんし、証人も必要ありません。しかし、法律で要求されている形式が整っていない時には無効になってしまう恐れがありますし、第三者によって偽造されたり紛失してしまう危険性もあります。ただし、近時の法改正によって、法務局で保管してもらえる制度ができましたので、偽造や紛失の危険性はかなり低くなりました。また、相続財産目録を自筆で書かなくても良くなりましたので、作成が容易になりました。

しかし、自筆証書遺言の場合、遺言作成時に遺言者が認知症だったということで、遺言無効の争いが勃発することがあります。その点、公正証書遺言であれば、公証人が遺言者に遺言能力があるかどうかを確認した上で公正証書遺言を作成してくれますので、遺言者の遺言能力が争われる可能性が低くなります。将来の相続人間の争いを避けるためには、公正証書遺言を作成しておくことをお勧めします。

弁護士 檜山 洋子(ひやま ようこ)さん

もしものことを考えたら、愛猫のために、いくらくらいおカネを遺しておいたらいいの?

猫ちゃんはいま何歳でしょう? まず、1年間に猫ちゃんにかかるお金を計算してみましょう。猫ちゃんの平均寿命を16歳として、いまの年齢を差し引いた残り年数、これに年間費用をかけると、ある程度の概算費用はわかります。

猫ちゃんはいま何歳でしょう? まず、1年間に猫ちゃんにかかるお金を計算してみましょう。猫ちゃんの平均寿命を16歳として、いまの年齢を差し引いた残り年数、これに年間費用をかけると、ある程度の概算費用はわかります。

といっても、大体のところを知りたいですよね。猫ちゃんの1年間にかかる費用は、約16万円(アニコム損害保険株式会社「ペットにかける年間支出調査 2019」より)、猫ちゃんを今10歳とするとのこり6年なので、16万円×6年=96万円。だいたい100万円遺してあげれば大丈夫かなというところですね。

犬さんの場合は、同じ調査で年間30万円とありますから、猫ちゃんの倍くらいを想定していればよいかと思います。

でも「うちの子は、平均じゃ足りないわ。もっと今まで通りにしてあげたいの!」という方は、「うちの子」に合わせてちゃんと計算してあげてください。PLNが作成している「ペットを愛する方のためのエンディングノート~ペットの終活×人の終活」を使うと簡単に概算がわかります。このノートには猫ちゃんの好みや好きなフードの銘柄などいろいろ書けますので、おすすめです。(ご参考までに、ペットライフネットの場合、お預かりすることになったペットの余命年月×飼主さんが計算した1年間にかける飼育費用を、生涯飼育費用として預けていただいています。)わからないときは、お気軽にPLNにご相談ください!

公認会計士 梨岡 英理子(なしおか えりこ)さん

母親違いで疎遠にしている兄弟がいる。私の遺産は、この兄弟にもわたることになるの?

はじめに押さえておきたいのは、相続人になる人の順番です。

はじめに押さえておきたいのは、相続人になる人の順番です。

妻や夫などの配偶者は常に相続人になります。

それ以外は優先順位があり、まずは子(もし子が先に亡くなっていたら孫)が相続人に。

子がいなければ親。親がすでに亡くなっていればご兄弟(もしご兄弟が先に亡くなっていたら甥姪)という順番になります。

ご質問者の状況は、配偶者がいて、お子様はいらっしゃらない。またご両親もすでに亡くなっていて、ご兄弟は母親の違うご兄弟がいらっしゃる。

この場合、ご質問者がお亡くなりになると、その相続人は配偶者と母親違いのご兄弟ということになります。

ちなみに相続人であるご兄弟には遺留分という権利はありません。遺留分とは簡単にいうと、一定の財産を確保する権利のことです。遺言書などで指定した内容に異議を唱えることができないと言い換えることもできます。何かご心配のことがあるようでしたら専門家にご相談の上、遺言書の作成をお勧めします。

司法書士 木村 貴裕(きむら たかひろ)さん

ペットの世話をしてくれることを条件に500万円を遺贈しようと思っていますが、税金ってかなりかかりますか?

まず、「遺贈」とは何でしょう。

まず、「遺贈」とは何でしょう。

「遺贈」は遺言によって財産を譲ることで非常に贈与に似ていますが「贈与税」はかからず、代わりに「相続税」がかかります。

次に、「相続税」とは誰にでもかかるのでしょうか。

「相続税」は誰にでもかかるのではなく、故人の遺産の価格が基礎控除を超える場合のみです。

基礎控除は「3000万円+600万円×法定相続人の数」です。

たとえば故人の遺産が5000万円、妻と子供2人が法定相続人の場合、基礎控除の金額は3000万円+600万円×3人=4800万円です。この場合5000万円-4800万円=200万円となるので、差額の200万円に相続税がかかります。

この200万円に法定相続人の法定相続分に応じた割合に相続税の税率をかけます。

妻の法定相続割合は50%なので200万円×50%=100万円、こちらにかかる税率は10%なので相続税は10万円です。

子供1人の法定相続割合は25%なので200万円×25%=50万円、こちらにかかる税率は10%なので相続税は5万円です。子供は2人いるので5万円×2人=10万円になります。

このケースの場合、これらを合算した20万円が相続税の合計額となります。

次に、この相続税を各自の相続分(受贈分)に従って割り振ります。

ご質問のように500万円を遺贈するなら、相続税は20万円×500万円/5000万円=2万円になります。

ただし、500万円を遺贈される人が親子や配偶者以外の場合には相続税が2割増しになります。

つまり2万円×1.2=2万4千円となります。

このように誰が相続するのかで相続税の金額も変わってくるので注意が必要です。

税理士 芦澤 知佳子(あしざわ ちかこ)さん